Những ngày qua, loạt bài của báo Tuổi Trẻ về sổ tiết kiệm lâu năm đến nay không còn giá trị đã dấy lên sự quan tâm của bạn đọc, trong đó có không ít ý kiến lo ngại về sự an toàn của kênh tiết kiệm.

Bài viết này tổng hợp một số thông tin liên quan giúp người xem có thêm một góc nhìn và quan trọng hơn hết là rút ra được một số kinh nghiệm cho chính mình trong việc quản lý tiền bạc.

Điểm mấu chốt ở đây là, các khoản tiết kiệm được báo Tuổi Trẻ nhắc đến thuộc loại tiết kiệm không kỳ hạn hay còn gọi là tiền gửi thanh toán (theo bài báo, điều này ghi rõ trong nội dung sổ). Nói cách khác, dạng tài khoản này được hưởng lãi suất rất thấp, hầu như không đáng kể.

Trong khi nếu là tiền gửi có kỳ hạn, mức lãi suất người gửi được hưởng thông thường sẽ xấp xỉ mức lạm phát hoặc cao hơn, giúp người gửi bảo toàn giá trị của tiền gửi theo thời gian. Tham khảo dữ liệu IMF và World Bank, thì từ năm 1997 đến 2014 Việt Nam có 12/18 năm mức lãi tiền gửi có kỳ hạn cao hơn lạm phát (và trung bình cao hơn 2.7%). Người viết đã thử đối chiếu với một số nước khác trong khu vực như Trung Quốc và Philippines, kết quả có được cũng tương tự.

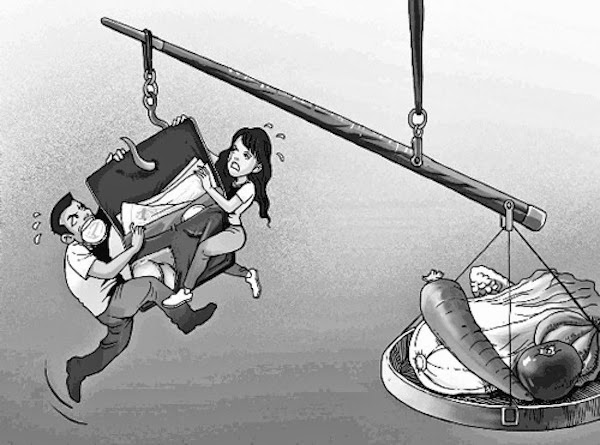

Còn khi để tiền trong tài khoản tiền gửi không kỳ hạn, người gửi sẽ đối diện với rủi ro tiền mất giá do lạm phát. Cũng theo dữ liệu IMF, từ năm 1993 đến 2014 tỷ lệ lạm phát trung bình của Việt Nam là 8%, tức cứ mỗi năm đồng tiền lại mất đi 8% giá trị. Ví dụ 6 năm trước 5.000 đồng mua được 1 kg gạo, thì hiện tại cùng số tiền đó chỉ mua được 0.5 kg (gạo cùng loại) mà thôi.

Vì vậy, nếu gửi tiền nhằm mục đích đầu tư tích lũy, chúng ta cần dùng tài khoản tiết kiệm có kỳ hạn. Tài khoản không kỳ hạn hay tiền gửi thanh toán chỉ để số tiền nhỏ dùng cho mục đích chi tiêu ngắn hạn.

oOo

Nếu câu chuyện xảy ra vào thời nay, lý do chỉ có thể là vì bạn không biết đến sự khác nhau giữa những loại hình tiết kiệm. Nhưng ở thời điểm ấy, người dân không có nhiều lựa chọn. Thị trường tài chính còn quá sơ khai, chuyện địa phương đi vận động bà con gửi tiết kiệm là một hình thức xưa cũ của việc các ngân hàng quảng bá sản phẩm huy động tiền gửi ngày nay. Đến năm 1997 sản phẩm tiền gửi có kỳ hạn mới ra đời (theo mốc lưu trữ dữ liệu của World Bank). Năm 2000 thị trường chứng khoán Việt Nam mới hình thành. Và hiện tại 2014-2015 chúng ta mới bắt đầu rục rịch chào đón các sản phẩm tài chính như quỹ ETF, quỹ hưu trí… Đi theo dòng phát triển của thị trường tài chính Việt Nam, điều chúng ta có thể làm là hiểu biết về các lựa chọn đầu tư mình có thể có, và lựa chọn tốt nhất cho từng thời điểm.

Bài báo còn nhắc đến một chi tiết đặc biệt thời bấy giờ, là sự kiện đổi tiền năm 1985. Sự kiện này đã gây ra hiện tượng lạm phát phi mã suốt 3 năm sau đó (tỷ lệ lạm phát từ năm 1986-1988 lần lượt là 454%, 360% và 374%). Tuy vậy, người viết không cho rằng sự kiện này là nguyên nhân chính trong những trường hợp chúng ta đang nhắc đến. Nếu có thể rút ra được điều gì cho việc quản lý tiền bạc từ chuyện này, thì đó là sự cần thiết kịp thời điều chỉnh phân bổ tài sản cho phù hợp với biến động của thị trường. Ví dụ trong thời kỳ lạm phát cao, nhà đầu tư thường tìm đến vàng như một nơi trú ẩn (nhưng đừng quá tin vào vàng, kênh đầu tư này cũng tiềm ẩn nhiều rủi ro vì độ biến động cao).

Video: BeRich chia sẻ về chủ đề này với khán giả HTV7 trong chuyên mục Câu chuyện ngày mới – chương trình Chào ngày mới.

oOo

Tóm lại, trên thế giới, tiền gửi tiết kiệm là một trong các kênh đầu tư an toàn nhất, và Việt Nam cũng không ngoại lệ. Nhưng để tránh gặp chuyện như trên trong tương lai, chúng ta cần lưu ý những điều sau:

- Sử dụng tài khoản có kỳ hạn cho khoản tiền gửi tiết kiệm. Hiện tại các ngân hàng đều có dịch vụ tự động gia hạn nếu đến ngày hết hạn mà bạn không tất toán.

- Phân bổ tiền vào nhiều kênh đầu tư khác nhau. Tiền gửi tiết kiệm là kênh an toàn nhất nhưng sinh lời thấp nhất, vì vậy mà để gia tăng tài sản bạn cần phân bổ đầu tư vào một số kênh có khả năng sinh lời cao hơn (đồng nghĩa với mức độ an toàn kém hơn).

- Định kỳ xem xét lại tình hình tài sản và có những điều chỉnh cho phù hợp với thay đổi của kinh tế xã hội, điều kiện gia đình, sự phát triển của thị trường tài chính… Đừng để đến 30 năm sau mới giở ra nhìn lại thì quá muộn.

Bằng cách này, tài sản của bạn có thể tiếp tục bảo toàn và gia tăng giá trị một cách lâu dài.

Thùy Liên (BeRich.vn – Nguồn ảnh: Hedgeye)

CÓ THỂ BẠN QUAN TÂM:

Các khóa học tài chính cá nhân với nhiều nội dung và hình thức

giúp bạn quản lý tài chính hiệu quả cho mình và gia đình.